今回は不動産の購入に対して非常に重要になってくる不動産投資の利回りとローンの仕組み、注意点などについて書いていきます。ローンや利回りに対しては難しい印象があると思いますが今回はメリット・デメリットを整理した上で、誰でもわかるようにまとめていきます。

今回は

①利回りの基礎と注意点

②投資用ローンと住宅ローンの違いとそれぞれの特性

という2点に関してまとめています。この2点を理解できれば、不動産投資の収益の計算、不動産投資の落とし穴に対しての対策も行える為、しっかりと整理をし理解をしましょう。

目次

不動産の利回りとは?

利回りとは運用資金に対して得られた利益の1年あたりの平均に直した割合のことです。一般的な資産運用では、高い利回りの物を選ぶことで、得られる収入が増加します。

しかし、不動産投資の場合の利回りは一般的な投資の利回りと異なり3つの利回りが存在するため、しっかりと理解をしておく必要があります。

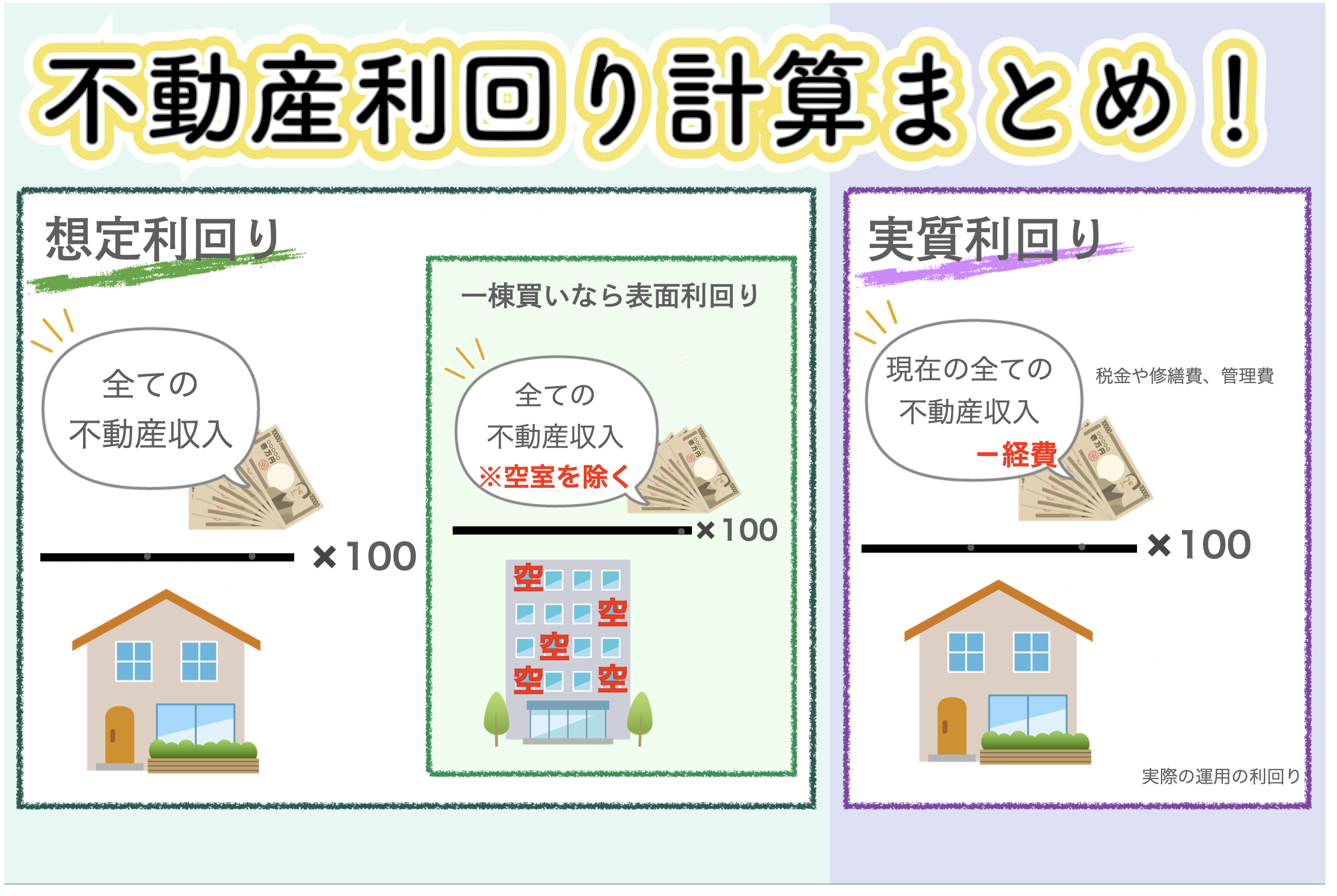

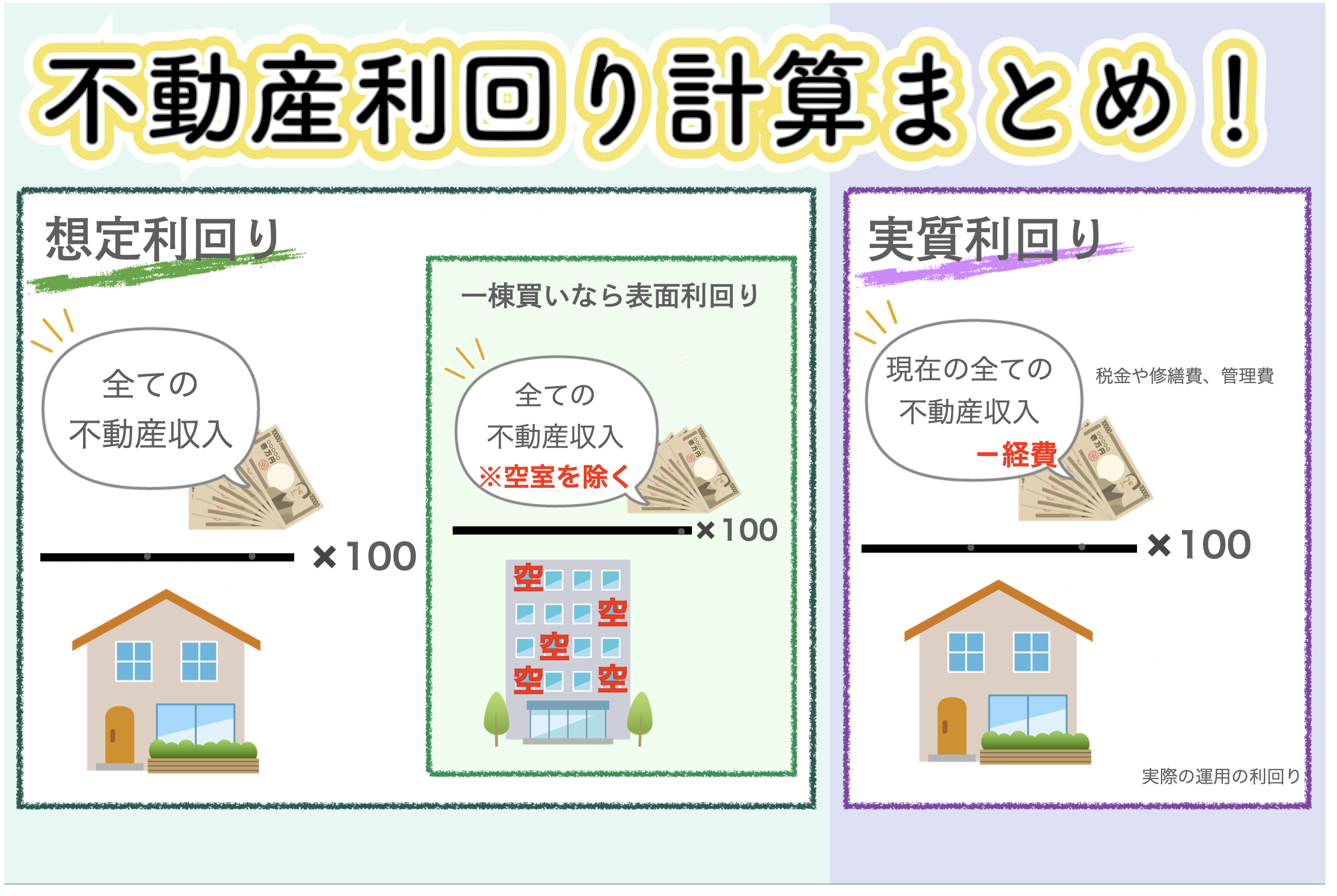

想定利回りの計算表

想定利回りは満室時を想定した際の利回りになります。想定利回りは以下の式で

求められます。

『想定利回りの計算表』

不動産投資で得られる全ての収入÷物件価格✖️100

複数物件を所持していたり、一棟投資の場合は空室になるリスクがあります。その空室がない想定での利回りが想定利回りとなります。

表面利回りの計算表

表面利回りとは、管理費や税金などの経費を含めずに計算した利回りのことです。

『表面利回りの計算表』

現在の不動産投資で得ている全ての収入÷物件価格×100

想定利回りとの違いは、空室の部分を加味しているため、購入した直後の利回りを知ることが可能です。しかし区分マンション投資や、戸建て投資の場合は想定利回りと大きな変わりはありません。

実質利回りの計算表

実質利回りとは、表面利回りにかかる経費や管理費などを差し引いた利回りになります。つまり、全ての収入から、不動産投資にかかる支出を差し引いた純粋な利回りとなります。

『実質利回りの計算表』

(現在の不動産投資で得ている全ての収入-経費)÷物件価格×100

不動産投資には家賃収入などだけではなく、税金や修繕費、管理費などの支出がかかってきます。実質利回りでは支出も計算に含んでいるため、実際の運用の利回りを知ることができます。

不動産会社によっては収支に関して提示をされる際は表面利回り、もしくは想定利回りでの提示をされることもある為、しっかりと実質利回りでの収支計算を心がけましょう。

不動産利回りの相場は?

不動産投資と言っても、区分マンションや、一棟投資など様々な種類があります。

種類によって利回りも変わってくるため、おおよその物件の利回りの相場を知っておく必要があります。

不動産の種類に関してのメリット・デメリットはこちら→【一記事で解説!不動産の種類と物件選びのコツをわかりやすく解説】

不動産利回りの最低ラインは?

これから不動産の利回りの相場について書いていこうと思いますが、その前にそもそも、利回りがどれくらいであれば、検討する価値があるのかという最低ラインを確認していきたいと思います。

確認すると言っても、実は明確な最低ラインというものは計算ができません。なぜなら物件の種類、構造、土地によって最低ラインは変わってきてしまうからです。

上の計算式を見ていただいて、お気づきの方もいらっしゃると思いますが、不動産投資の利回りというものは物件の価格が上がると下がっていきます。もちろん利回りだけで判断するのはNGですが、それぞれ最低ラインが変わってしまうため、条件と目安としての数値を載せておきたいと思います。

最低ラインを見るための基準①:不動産の物件価格について

まず見ておかなければいけないものは、物件の価格に関わる構造・立地・築年数の3つの確認が必要です。

構造に関しては頑丈な物件ほど物件の価格が高くなるため、頑丈になるほど利回りは低くなってきます。また建物の構造が頑丈になるほど物件の減価償却が取れる期間が長くなります。

次は立地です。立地は地方にいくにつれ物件の値段はやすく、都心の方が高い傾向にあります。現在『家賃収入』は緩やかに上昇しておりますが、物件の価格はそれ以上に上がっています。つまり、物件価格のさが、立地の物件の利回りの違いを生んでいます。

最後に築年数です。築年数は浅いほど物件の価格が高く、築年数が長くなるほど、物件の価値は低下します。つまり新築は高く、中古は安くなります。つまり築年数が長くなれば、利回りは高くなり、新築であれば利回りは低くなります。

物件価格と利回りを考慮した物件選びが重要となってきます。

最低ラインを見る為の基準②:不動産投資の目的

2つ目は不動産投資をする目的です。

不動産の主な目的として、

・売却益を得る

・家賃収入を得る

・相続税対策をする

などが挙げられます。

売却益を得る場合であれば、都内一等地にあれば売却できる確率は高くなり、表面利回りが多少安くてもいいという考え方ができるかもしてれません。

逆に、家賃収入を目的としていれば、利回りが実質の収入に直結する為、実質利回りをしっかりと見ていかなければなりません。

相続税対策であれば、利回りよりも物件自体の資産価値が重要になってくる為、利回り低くてもいいという考え方もできます。

投資目的による、利回りの最低ラインもしっかりを確認をしていきましょう。

不動産物件別の不動産利回りの相場

それではまずは物件別の相場を確認していきましょう。(表面利回り)

・区分マンション 7.52%(全国平均)

首都圏:6.87% 北海道:12.84% 関西:7.57 九州・沖縄:8.90%

・一棟マンション 8.26%(全国平均)

首都圏:7.85% 北海道:9.54% 関西:8.47% 九州:沖縄:8.29%

現在の利回りであれば、全国的に7〜9%の利回りが取れているのが現状のようです。

この利回りが高いかどうかに関しては、ここ3年ほどは横ばいとなっているのが現状です。

新築と中古の利回り相場

ここ最近はオリンピックの影響もあり、都内の物件は高騰をしている傾向にあります。

新築マンションであれば実質利回りは3~5%のところが多いです。都内での新築マンションでの実質利益3%が投資のラインと見ることができると思います。

中古の物件に関しては区分マンションで表面利回りで築10年未満で5.4%、築10年〜で5.48%、築20年〜で、8.98%の利回りとなっております。

この傾向から、築年数が経過している物件ほど、利回りは高い傾向にあります。しかし、築年数が経過している物件は融資が通りにくく、自己資金で行っている方が多く、修繕費などもかかってくる為、支出も多くなるリスクも増えてきます。

不動産投資での利回りの注意点

ここまで、不動産の利回りについてまとめてきました。しかし利回りだけ気にしていればいいのかと言うと決してそういうわけではありません。では利回りを見ていく中で注意をしていく点を見ていきましょう。

空室を考慮する

空室を考慮しなければいけない物件の種類は中古の一棟物件を購入する場合です。仮に想定利回りが高い場合でも、空室リスクを考慮した表面利回りが低い場合は要注意となってきます。空室がなければ、家賃収入を期待できると思っていても、物件に問題があり、表面利回りが下がってしまっている場合があります。

その場合は、購入時の表面利回りすら下がってしまう可能性がある為、空室がどうなっているかはしっかりと確認していきましょう。

支出を考慮した実質利回りで考慮する

シミュレーションを見ると、家賃収入のみの利回りが高くても、支出を含めると大きく実質の利回りが下がってしまう可能性があります。

不動産投資の際にかかる支出は以下のようなものがあります。

・税金

・損害保険料

・司法書士や税理士への報酬

・減価償却費

・ローンの返済(金利も含む)

・管理会社への業務委託料

・修繕費

・管理費、修繕積立金

・事業として行っている場合の経費

この支出の中では、継続的なものと、一時的なものがありますが、継続的な支出は今後のキャッシュフローにも影響を与える為、しっかりと計算をしていきましょう。

高利回りの物件はしっかりと精査する

不動産投資を見ていくと、利回りが異常に高い物件を目にすることがあります。しかし、そのような物件は、売却利益を下げることで、利回りを高めている可能性もある為、しっかりと精査をしていくことが必要です。

不動産投資の物件を選ぶ際の着眼点に関しては別記事でまとめている為、こちらも読んでみてください。

【一記事で解説!不動産の種類と物件選びのコツをわかりやすく解説】

利回りという言葉に騙されないように注意!

不動産投資を始める際は、どうしても利回りのいいものを選びたくなってしまうものでしょう。しかし、利回りだけで判断をすることはいい結果を生みません。

注意点としては、しっかりと、収入と支出のバランスを計算していくことと、社会状況などの影響も受ける点です。

近年は、人口減少が進んでおり、単身世帯も増えています。そのため、不動産自体の需要も減少してきている傾向にあります。株式投資なども社会情勢をダイレクトにうける部分がありますが、どちらにせよ利回りを見る際は社会情勢もしっかりと確認しておく必要があるでしょう。

反対に需要は減少している事実はありますが、単身世帯は増えており、現在も都内への人口流入は増えているため、正しい情報精査を行えば、しっかりとした資産構築が行えます『。ご自身で調べるだけでは不安。』と言う際は弊社の無料コンサルなどにもお気軽にご相談ください。

不動産投資ローンは組むべき?

利回りをしっかりと見たとしてもう一つ不動産投資を行う上で考えなければいけないものがローンについてです。まずは不動産ローンのメリット・デメリットについて見ていきましょう。

不動産投資ローンのメリットとは?

不動産ローンのメリットは

・レバレッジ効果を得ることができる。

・手持ち資金を残せる

・団体信用生命保険に加入できる

・収益性が高くなりやすい

と言うものが挙げられます。一つづつ見ていきましょう。

レバレッジ効果を残せる

不動産投資においてレバレッジというのは『小さな資金で高額な買い物(不動産)をすること』をいいます。不動産ローンを使用すると、高いもので年収の10倍程度まで融資をしてくれる会社があります。

例えば、年収が500万であれば、5000万ほどまで融資をうけることができます。

融資を受けて不動産を購入し、キャッシュフローをプラスにしながら運用することもできる為、不動産のレバレッジはとても大きなものになります。

手持ち資金を残せる

先ほども説明した通り、融資をうけることで、自己資金の捻出をせずに不動産購入をすることができます。その為、手元資金に余力を残しながら投資を行える為、突発的な支出が出たときの対応も可能となります。

団体信用生命保険に加入できる

不動産ローンを組むと一般的には団体信用生命保険(団信)に加入することになります。団信とは、借入者が完済前に病気などで死亡した際に、返済義務がなくなる保険になります。団信に加入することで、万が一何かがあった場合には、返済する必要は無くなり、不動産は資産として残る為、生命保険の代わりとして使用することができます。

収益性が高くなりやすい

不動産ローンを組むことでより高額な不動産を購入することが可能になります。不動産投資では高額な物件ほど収益性、資産が作りやすい傾向にあります。その為、自己資金で購入した場合に比べ、収益性は高くなる傾向にあります。ローンを組んで購入する場合でも収益性はプラスとなることもある為、自己資金で購入をした際に比べて高い収益性を得ることが可能となります。

不動産ローンのデメリット

では、不動産投資のデメリットはなんでしょう?

・利息が発生する。

・金融機関との交渉に時間がかかる

が挙げられます。

利息が発生する

一番大きなデメリットは利息が発生することです。例えば借入金額2,000万円、借入期間35年、金利2%でローンを組んだ場合の返済額は以下の通りです。

・総返済額:27,825,674円

・月々返済額:66,253円

このように利息だけで800万円近い金額が発生します。その為、しっかりと収支のシミュレーションを行っていく必要があります。

金融機関との交渉に時間がかかる

不動産屋で物件を購入する際は基本的に会社が提携している金融機関を使用することになります。しかし、中古物件の場合は、ご自身で金融機関を探し融資をうけるケースが少なくはありません。その場合、手間がかかることがデメリットとしてあげられるかもしれません。

不動産投資ローンと住宅ローンの違いは?

不動産物件を購入する際には不動産投資ローンと、住宅ローンの2種類のローンを選択することができます。不動産投資を行う場合には不動産投資ローンを使用することとなります。この二つの違いとしては

・借入の目的

・返済原資

・融資金額

・制限

・融資審査の内容

が挙げられます。ひとつずつ確認していきましょう。

借入の目的

住宅ローンと不動産投資用ローンは物件購入という面では同じような融資になります。しかし融資をうける際の物件の使用目的が変わります。

住宅ローンは自宅の購入などにあてるローンになります。目的として本人が住宅に住む際の費用を補填する場合にしようするものになります。

不動産投資ローンは文字通り不動産投資を行う際に組むローンになります。不動産投資によって収入を得る場合は不動産投資ローンを組む必要があります。

物件の審査も目的に合わせたものとなる為、不動産投資に使用する物件を住宅ローンで購入する事は、重大な契約違反となります。

返済原資

住宅ローンと不動産投資ローンでは借入金の返済にあてる資金(返済原資)もことなってきます。住宅ローンの返済原資は一般的には毎月の給料からの返済となります。個人の消費に関わるローンのため、他のローンと変わりません。

不動産投資ローンは賃貸経営とみなされるため、入居者からいただく家賃収入が毎月の返済原資となります。個人の投資家であっても事業としてみなされます。

融資金額

融資の金額にも違いが出てきます。基本的には住宅ローンに比べ、不動産投資ローンの方が上限が高いことが多くなります。

住宅ローンは一般的に個人の年収の5〜6倍、個人の仕事次第では年収の5〜8倍までが上限となります。

対して不動産投資ローンでは年収の10〜20倍が上限となることもあります。これは家賃収入だけでなく、給与収入や、貯蓄も加味される為に高い傾向にあると言えます。

制限

住宅ローンと不動産投資ローンでは、年齢制限や、名義の制限があります。

住宅ローンでは給与収入を返済原資とする為、年齢の上限は65歳~70歳未満ほどに設定しています。

不動産投資では家賃収入が返済原資となる為、70歳以上でも借入を行うことが可能となります。

また住宅ローンは自宅用のローンとなる為、法人名義での購入はできませんが、不動産投資のローンの場合は法人名義での契約が可能となります。

融資審査の内容

住宅ローンと不動産投資ローンでは、融資の内容にも違いがあります。簡単に言えば、個人の信用を見るのか、物件の収益性を見るのかの差です。

住宅ローンでは、個人の属性が融資審査の基準です。個人の返済能力や、信用度によります。具体的には年収、勤続年数、貯蓄金額、他社での借入金額、金融事故の履歴などを確認されます。不動産投資ローンでは、個人の属性に加えて、物件の収益性もチェックされます。物件の収益性はしっかり取れるのかなどを、築年数や、立地条件、家賃相場などから判定していきます。

金融機関により融資審査の基準は異なるため、ある銀行で融資審査に通らなかったとしても、別の銀行では通る可能性もあります。

不動産ローンの注意点

最後に不動産ローンを借入れる際の注意点も見ておきましょう。

初期費用がかかる

不動産購入時には物件購入費用以外に初期費用がかかります。

収入印紙代

火災保険料、地震保険料

不動産登記費用(大部分は登録免許税)

司法書士報酬(相場は10〜15万円程度。司法書士によって異なる)

清算金(固定資産税、修繕積立費、管理費)

不動産取得税(固定資産税評価額×3%で計算する。購入後、半年から1年後に支払う)

仲介手数料

その他振り込み手数料など

初期費用は物件価格の3〜8%が相場となっています。仲介手数料に関しては不動産会社により違いはありますが、大まか物件価格の3%+6万円というところが多い印象です。

例えば1000万円の物件であれば初期費用は30〜80万程度を想定していただくといいでしょう。

物件探しが先!

不動産購入を考え、先に融資の通りそうな金融機関を探しておこうと考える方もいらっしゃるかもしれません。しかし、不動産投資ローンに関しては物件の価値も判断の基準にに入っている為、先に融資先を探してもあまり意味がありません。まずはしっかりと収益の出る物件探しから始める必要があることを覚えておきましょう。

まとめ

不動産投資ローンをうけることで、収益性の高い物件を購入することができ、それ以外にもメリットはがたくさんあります。しかしデメリットがないわけではないので、デメリットも見た上で検討をしていきましょう。

また、不動産投資ローンは長期にわたるものになる為、ローン返済額が生活に差し支えないようにしっかりと現在の収入から支出の計算をし、返済計画をねってから不動産投資ローンを組むようにしましょう。

不動産投資は比較的世界情勢の影響を受けにくいものですが、金利やご自身の経済状況をしっかりと加味し、物件選びと同じくらいに慎重に選択をしていきましょう。

気になるところがあればお気軽に弊社にお問い合わせください